Де взяти кошти на старт та розвиток бізнесу? (Інвестування)

Про труднощі для малого та середнього бізнесу говорять часто, проте це не полегшує життя підприємцям. Аналітичний центр EasyBusiness за підтримки Програма USAID «Конкурентоспроможна економіка ...

Додано:

EasyBusiness

Про труднощі для малого та середнього бізнесу говорять часто, проте це не полегшує життя підприємцям. Аналітичний центр EasyBusiness за підтримки Програма USAID «Конкурентоспроможна економіка України» підготував серію матеріалів #EasyФінансування, що розповідає про загальні можливості для розвитку малого та середнього підприємництва в Україні, та допомагає МСБ зрозуміти шляхи залучення ресурсів для старту та розвитку бізнесу. У сьогоднішній статті ми розповімо про вид залучення коштів – інвестиції.

ІНВЕСТИЦІЇ

Інвестиції – це довгострокові вкладення капіталу у підприємницьку діяльність з метою отримання певного доходу (прибутку).

Залучення інвестицій доцільне для компаній на різних стадіях. Інвестиції легше залучити на стадіях Успіху та Злету , зокрема, на етапах робочого продукту, наявних продажів та масштабного бізнесу, проте ангельські інвестори можуть вкласти кошти і на стадії ідеї. Цільове використання інвестицій може бути абсолютно різним, проте часто їх використовують для оптимізації бізнес-процесів, подальшого масштабування бізнесу, розвитку інновацій, стрімкого розвитку компанії. Однією з умов залучення інвестиційних коштів є готовність віддати частку компанії у володіння інвесторам. Розмір частки залежить від оціненої вартості компанії та розміру інвестування. Інвесторами можуть бути: бізнес-ангели та венчурні фонди для стартапів, сімейні офіси та великі корпорації для більш зрілих стадій розвитку бізнесу, корпоративні інвестиційні фонди, міжнародні організації та ін.

СТАДІЇ ІНВЕСТУВАННЯ

- Передпосівне інвестування (pre-seed)

Стадія розвитку компанії: втілення ідеї, дослідження ринку, розробка бізнес-плану для запуску продукту.

На цьому етапі інвесторами можуть бути коло найближчих осіб (сім’я та друзі), бізнес-ангели (заможні особи, які вкладають кошти в бізнес-стартап, як правило в обмін на конвертований борг або частку в компанії) та деякі венчурні фонди

- Стартове (посівне) інвестування (Seed)

Стадія розвитку компанії: доопрацювання фінальної версії продукту, підготовка до виходу на ринок.

Інвестори: бізнес-ангели, венчурні фонди з фокусом на стартове фінансування (інвестують в компанії з потенціалом швидкого зростання), сімейні офіси (приватні фонди заможної особи або сім’ї)

- Рання стадія (early stage = A+B)

Стадія розвитку компанії: перший етап залучення значних інвестицій, коли компанія має готовий продукт та займається оптимізацією фінальної версії, починає розширювати діяльність та збільшувати ринкову частку

Інвестори: венчурні фонди з фокусом на ранні стадії; сімейні офіси, фонди прямих інвестицій, корпорації з приватним капіталом.

- Пізня стадія (late stage = C+D)

Стадія розвитку компанії: етап, коли компанії починають швидко рости та масштабуватися на ринку. Готові до виходу на первинну публічну пропозицію.

Інвестори: венчурні фонди пізніх стадій, фонди прямих інвестицій, корпорації з приватним капіталом. Дані інвестиції можуть проводитися з метою процесів злиття та поглинання, стратегічних альянсів корпорацій.

- Первинна публічна пропозиція (IPO)

Стадія розвитку компанії: етап, коли компанія вперше починає публічний продаж акцій. Компанія орієнтована на зростання, має фінансову стабільність.

Інвестори: особа, що хоче купити акції

Типи інвесторів та обсяги їх інвестицій:

- Посівні фонди (Seed fund) – 50k-500k євро

- Ангельські інвестори – до 200k євро

- Венчурні фонди – 50k-50M євро

- Фонди прямих інвестицій – 50M євро

- IPO – 50M-500M євро

Найбільший та найменший розмір інвестицій на кожній стадії розвитку компанії є досить умовним та залежить від інвестора, потреб компанії та умов, на яких була підписана угода про інвестування.

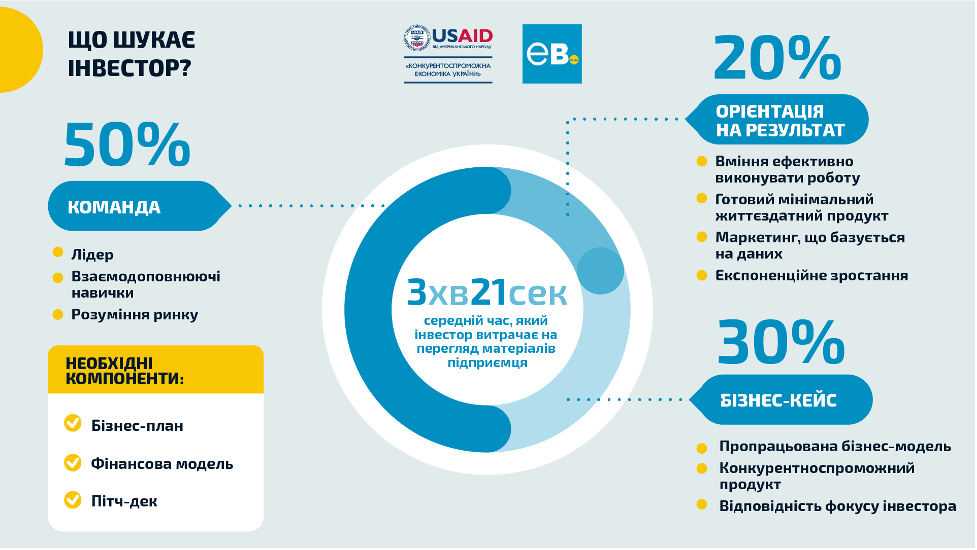

КОМПОНЕНТИ, НЕОБХІДНІ ДЛЯ ЗАЛУЧЕННЯ ІНВЕСТИЦІЙ:

- Бізнес-план – це письмовий документ, який детально описує, як бізнес ( зазвичай новий)збирається досягти своїх цілей. Бізнес-план визначає письмовий план з точки зору маркетингу, фінансової та операційної діяльності.

- Фінансова модель – розраховані прогнозовані доходи та витрати, а також грошовий потік (Cash Flow) на період від 2 до 5 років. Гошові надходження зазвичай виникають внаслідок фінансування, операцій чи інвестування.

- Пітч-дек – презентація для інвестора, що має дати чітке уявлення інвестору про ваш бізнес. Зазвичай пітч-дек містить опису ідеї, бізнес-модель, план розвитку, фінансову складову, маркетингову стратегію, опис команди і т.д. залежно від стадії фінансування, типу і потреб інвестора, стадії переговорів з інвестором.

Рекомендованими, але не обов’язковими будуть (залежить від сфери та концепції бізнесу):

- Готовий мінімально життєздатний продукт (MVP) – продукт з мінімальним функціоналом, який можна дати користувачам для демонстрації. Дозволяє команді з мінімальними зусиллями зібрати максимальну кількість перевірених знань про клієнтів для валідації продукту

- Тизер (Executive summary) – коротке резюме вашого проєкту (зазвичай до 2 сторінок), що описує продукт або послугу, історію бізнесу, бізнес-модель, склад команди та навички кожного її члена, а також потенціал бізнесу.

В ідеалі інвестор шукає самодостатній бізнес, що включає в себе:

- Команда (головний критерій успіху): наявний лідер, члени команди мають взаємодоповнюючі навички, команда має чітке розуміння ринку.

- Орієнтація на результат: вміння ефективно виконувати роботу, готовий життєздатний продукт, швидке впровадження змін, що базується на даних, потенціал експоненційного зростання

- Бізнес-кейс: продукт є зрозумілим, продукт відповідає потребам ринку, продукт відповідає фокусу та інтересам інвестора.

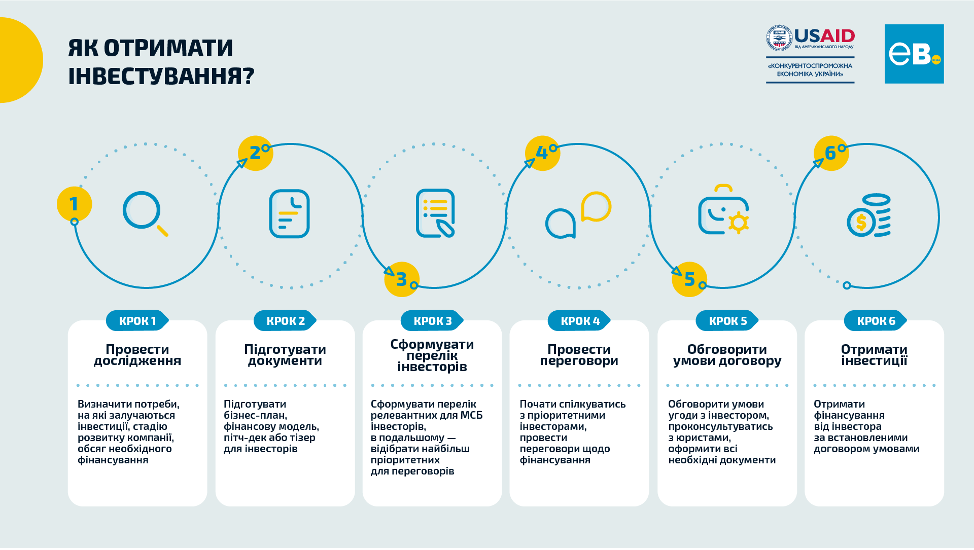

ПРОЦЕС ЗАЛУЧЕННЯ ІНВЕСТИЦІЙ

Залучення інвестицій може зайняти від 4 місяців до 1 року та потребує ретельної підготовки з боку підприємця:

1 крок — активна маркетингова кампанія для підвищення видимості бізнесу на ринку, його репутації та просування його досягнень (підготовка 1-3 тижні, сама кампанія має тривати постійно);

2 крок — підготовка документів (2-3 тижні);

3 крок — формування критеріїв відбору інвесторів та підготовка довгого списку інвесторів (long list) (1 тиждень);

4 крок — відбір короткого списку ключових потенційних інвесторів (short lists) (1-2 тижні);

5 крок — встановлення контакту та комунікація з потенційними інвесторами (2-4 тижні);

6 крок — ведення переговорів, проходження належної перевірки (1-2 місяці);

7 крок — укладання договору про основні умови угоди (Term sheet) (1-3 місяці);

8 крок — пропрацювання та підписання контракту (1-3 місяці).

9 крок — кошти залучено.

Пропонуємо переглянути відео-кейс успішного залучення інвестування українським стартапом xBeam.

Серію інфографік та відео #EasyФінансування про фінансування для українських МСБ підготував аналітичний центр Easybusiness за підтримки Програми USAID “Конкурентоспроможна економіка України”.